【1億6,000万円】か【配偶者の法定相続分】まで無税

相続税の配偶者控除の仕組みや、注意点について、解説しています。

相続税の配偶者控除とは

相続税には配偶者控除(配偶者の税額軽減)という制度があります。

(以下、配偶者控除で表現を統一致します。)

相続税にも配偶者控除という制度がある

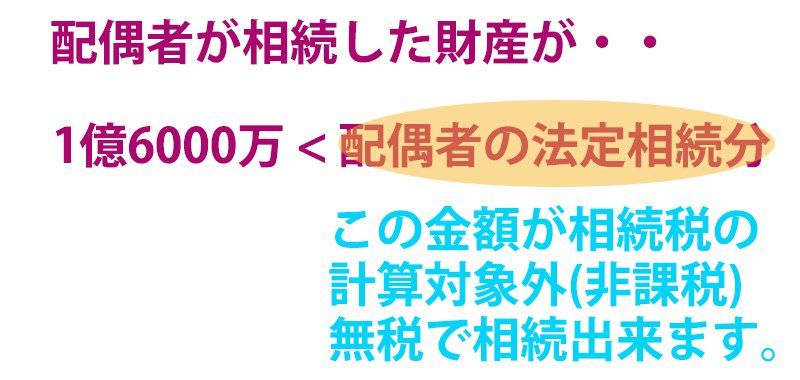

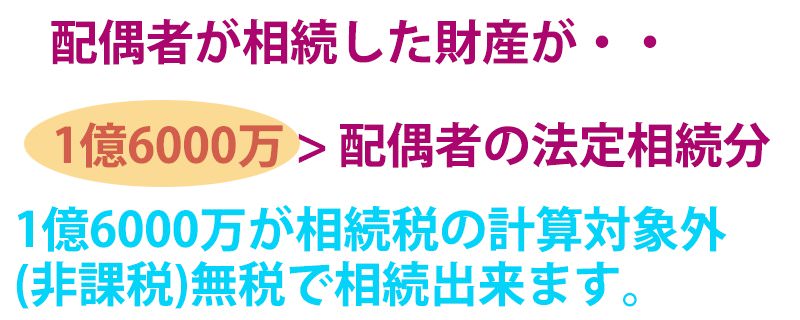

配偶者控除とは、被相続人(亡くなった人)の配偶者が「相続又は遺贈により取得した財産」について、次の金額のうち、「いずれか多い金額までは相続税がかからない」制度です。(ただし、仮装又は隠蔽された財産は除かれます。)

- 1億6,000万円

- 配偶者の法定相続分

法定相続分とは、相続の放棄があった場合には、その放棄がなかったものとした場合における相続分のことをいいます。

ちなみに、もし1,000億円分の遺産があったとしても、法定相続人が配偶者1人なら、1,000億円全額、配偶者は無税となります。(相続人が一人しかいないため、配偶者の法定相続分が1となるからです。)

このような制度の主旨は

- 残された方の生活保障

- 夫婦間における財産形成の相互寄与

- 夫婦間という同一世代の財産移転であること

を考慮して設けられている税額控除です。

妻を亡くした夫にも、この配偶者控除はもちろん適用されます。

妻を亡くした夫にも配偶者控除は適用される

その他の税額控除(納めるべき相続税から一定額を差し引くという特例)としては、配偶者控除の他に、

- 贈与税額控除

- 未成年者控除

- 障害者控除

- 相次相続控除額

などがあります。

配偶者の法定相続分

配偶者の法定相続分は以下のとおりです。

- 相続人が配偶者と子の場合・・配偶者1/2、子1/2

- 相続人が配偶者と直系尊属(注)の場合・・配偶者2/3、直系尊属1/3

- 相続人が配偶者と兄弟姉妹の場合・・配偶者3/4、兄弟姉妹1/4

(注)直系尊属とは、直系で、かつ、自分よりも世代が上にあり、血族である者をいいます。つまり、自分の親や祖父母(当然に曽祖父母も含みます。)を指します。

なお、法定相続人が配偶者1人しかいない場合は、「配偶者の法定相続分は1」となります。

配偶者控除の具体例

では配偶者控除について具体例をみていきましょう。

[具体例1]

被相続人の財産の合計が2億円、相続人が配偶者と子の場合

この例では、配偶者の法定相続分は1/2の1億円(2億円×1/2=1億円)となります。

1億6,000万円と1億円とを比較して、いずれか多い金額は1億6,000万円ですので、「この場合は1億6,000万円までの金額」について相続税はかかりません。

なお、この制度はあくまでも「財産価格が1億6,000万円まで」であり、相続税が1億6,000万円までかからない、というわけではありませんのでご注意下さい。

[具体例2]

被相続人の財産の合計が3億円、相続人が配偶者と直系尊属の場合

この例では配偶者の法定相続分は2/3の2億円(3億円×2/3=2億円)となります。

1億6,000万円と2億円とを比較して、いずれか多い金額は2億円ですので、「この場合は2億円までの金額」について相続税はかかりません。

そうなると、相続財産は出来るだけ配偶者へ相続させた方が、相続税がかからなくて良いのでは?

確かにその通りです。

ただ、配偶者控除を利用する場合には注意が必要です。

それはズバリ、二次相続です。

配偶者控除には二次相続を考慮

二次相続とは、簡単に言えば「2回目の相続」のことです。

2回目の相続でも、1回目で相続税の対象となった財産(仮にAという財産とします)が、相続税の対象になってきます。

二次相続は2回目の相続のこと

例えば、一度目の相続で父(故人)から母(配偶者)に相続された財産(A)が、母(配偶者)の死亡に伴い、子供に財産(A)が相続される。

- 父 → 母の時に財産Aが相続税の対象

- 母 → 子供の時に財産Aが相続税の対象

財産Aは2度、相続税の計算対象になっています。

二次相続を考えるとは、この2の場合を考えるということなります。

もしも、1度目の相続の時(父→母)に「財産Aを父→子供」にすると、財産Aは「1度の相続税の対象で済む」ということになります。

配偶者控除の際に、母(配偶者)に財産Aを相続させてから子供に相続させるのと、直接子供に相続させるのとでは、どちらが「通算では相続税が安くなる」のか、といった視点を持つことが重要となります。

- 父 → 母 → 子供で財産Aを相続

- 父 → 子供で財産Aを相続

1回目と2回目の相続税を合わせて、どちらが節税になるのか?

父 → 母 → 子供のメリット・デメリット

1度目の相続で配偶者控除が使えることにより、1度目の相続税は安くすることが出来ます。

デメリットとしては、子供に相続する時に、財産Aが「再び相続税の計算対象」になります。

父 → 子供のメリット・デメリット

1度目の相続で子供に財産が渡り、「1回の相続税の計算対象」で済みます。

デメリットとしては、1度目の相続の時に、財産Aを子供に相続させたことにより、配偶者控除枠の金額に余りが発生した場合(*)には、相続税が高くなります。

(*)配偶者が1億6,000万円まで無税で相続出来るのに、1億円しか相続しないといった場合です。

トータルで相続税を安く済むようにする

ズバリ、財産Aが子供に渡るまでに、どちらのルートが「トータルで相続税を安く済む」ことが出来るのか?

これが二次相続対策ということになります。

トータルでいかに相続税を安くするか!

二次相続までシミュレーションした結果、一次相続の際に、必ずしも配偶者控除をフル活用することが得策ではない、という場合があります。

二次相続まで考えると、必ずしも配偶者控除を最大限利用することが得策ではない場合もある

配偶者控除を適用する場合には、二次相続のことまで考えましょう。

そして、二次相続の方が通常、相続税は高くなりやすいです。

理由としては、配偶者が死亡していることにより、

- 基礎控除額の減少(600万円減少)

- 配偶者控除が使えない

ということが挙げられます。

二次相続まで含めたシミュレーションをする

配偶者控除を受けるには

配偶者控除の適用を受ける為には、税額軽減の明細を記載した相続税の申告書を、提出しなければなりません。

たとえ相続税額がゼロだとしても、相続税の申告をする必要があります(配偶者控除の適用条件に「相続税の申告」があるからです)。

相続税額がゼロだとしても、配偶者控除を受けるためには、相続税の申告が必要

また、その際には次の書類を添付する必要があります。

- 戸籍謄本(被相続人の配偶者であることを証明するため)

- 遺産分割協議書や遺言書の写し(配偶者が取得した財産を明確にするため)

- (遺産分割協議書の場合には)印鑑証明書

なお、相続税の申告期限(相続の開始があったことを知った日の翌日から10か月以内)までに、相続人の間で遺産分割協議がまとまらずに、分割されていない(=「未分割」といいます。)財産については、配偶者控除を適用することはできません。

相続財産が未分割の場合には、配偶者控除を適用出来ません。

ただし、申告書に「申告期限後3年以内の分割見込書」という書類を添付し、申告期限から「3年以内に分割した場合には適用可能」となります。

動画で解説

相続税の配偶者控除について、税理士法人・都心綜合会計事務所の税理士・田中順子が解説しています。

字幕が付いておりますので、音を出さなくてもご視聴出来ます。